专栏系列 | 作者:王静 | 2021/1/7

人民银行于2020年12月30日在官网发布通知,就《金融机构反洗钱和反恐怖融资监督管理办法(修订草案)》(以下简称《修订草案》)公开征求意见。

本文以十个关键词作为主线,将此次修订草案中涉及金融机构的内部管理要求和业务规则调整,一并做了梳理,文中涉及政策及相关报告如下表:

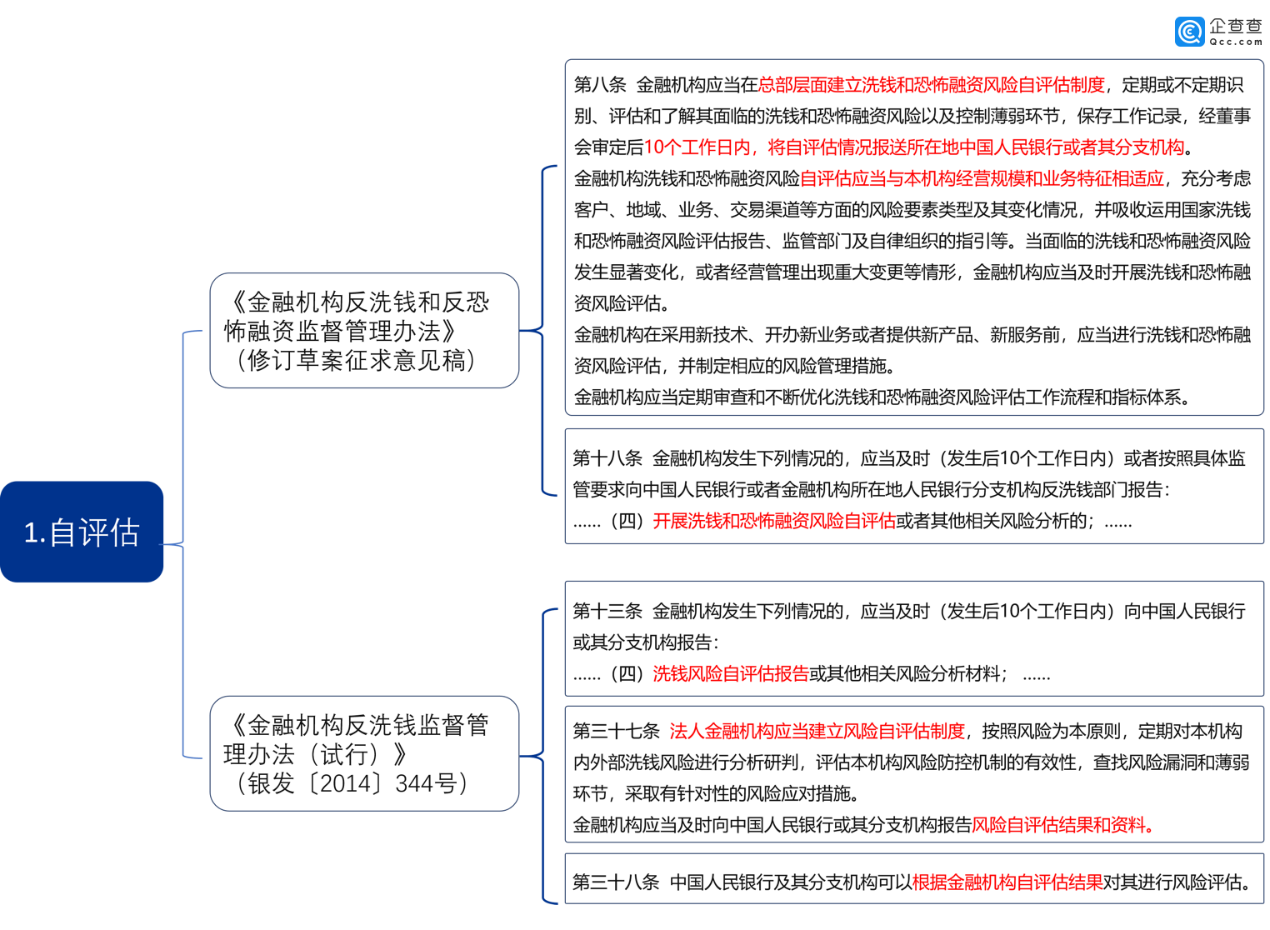

关键词1-“自评估”:

变化点1:《修订草案》中明确了将“恐怖融资风险”一并纳入自评估制度体系当中。原344号文的发文背景是在“规范反洗钱监督管理工作”背景之下,未对“恐怖融资风险管理”做明确阐述。

保护全球金融体系免受洗钱、恐怖主义融资和大规模杀伤性武器扩散融资的影响是金融行动特别工作组(FATF)的主要职责,基于国际通行做法,针对金融机构的风险自评估应当涵盖“洗钱风险”和“恐怖融资风险”两个部分。

变化点2:自评估的周期要求从原先的“定期”,调整为“定期或不定期”。

变化点3:风险自评估工作记录报送时限,由原先的“及时”调整为“经董事会审定后10个工作日内”。

变化点4:将原先344号文中自评估“风险为本”的“原则性”要求,进一步细化为“自评估应当与本机构经营规模和业务特征相适应,充分考虑客户、地域、业务、交易渠道等方面的风险要素类型及其变化情况”等。

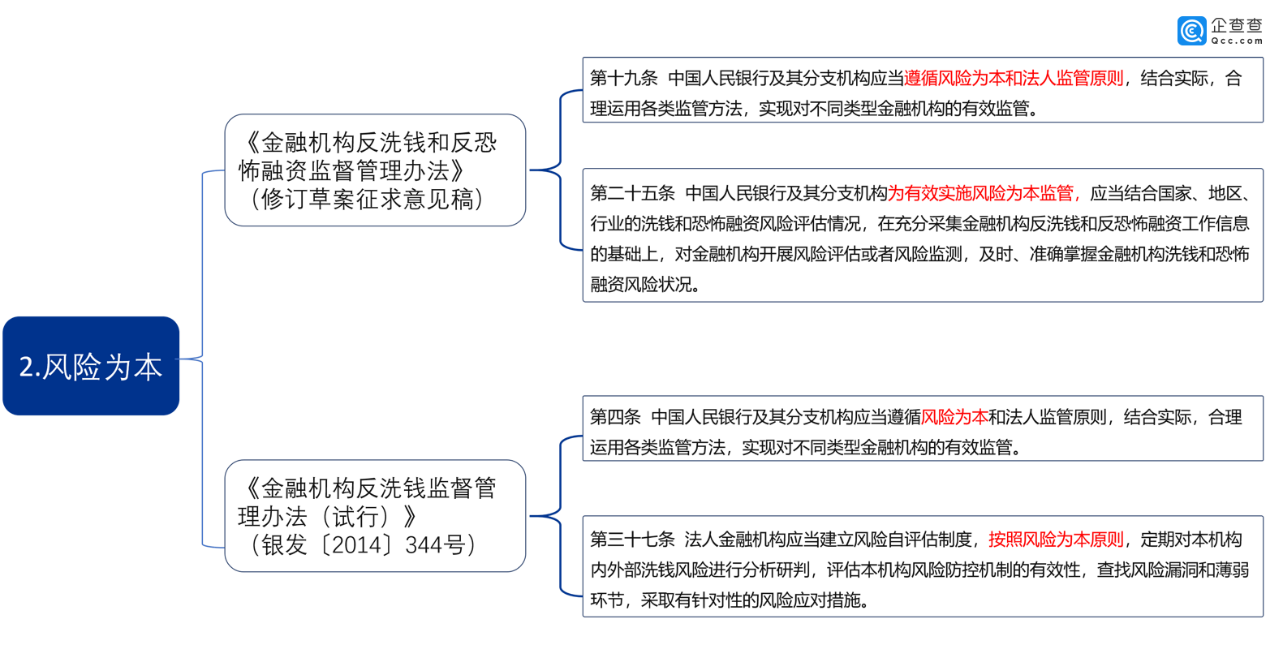

关键词2-“风险为本”:

变化点:央行实施“风险为本”监管更加细致具体,明确其前提条件为“结合国家、地区、行业的洗钱和恐怖融资风险评估情况,充分采集金融机构反洗钱和反恐怖融资工作信息”。

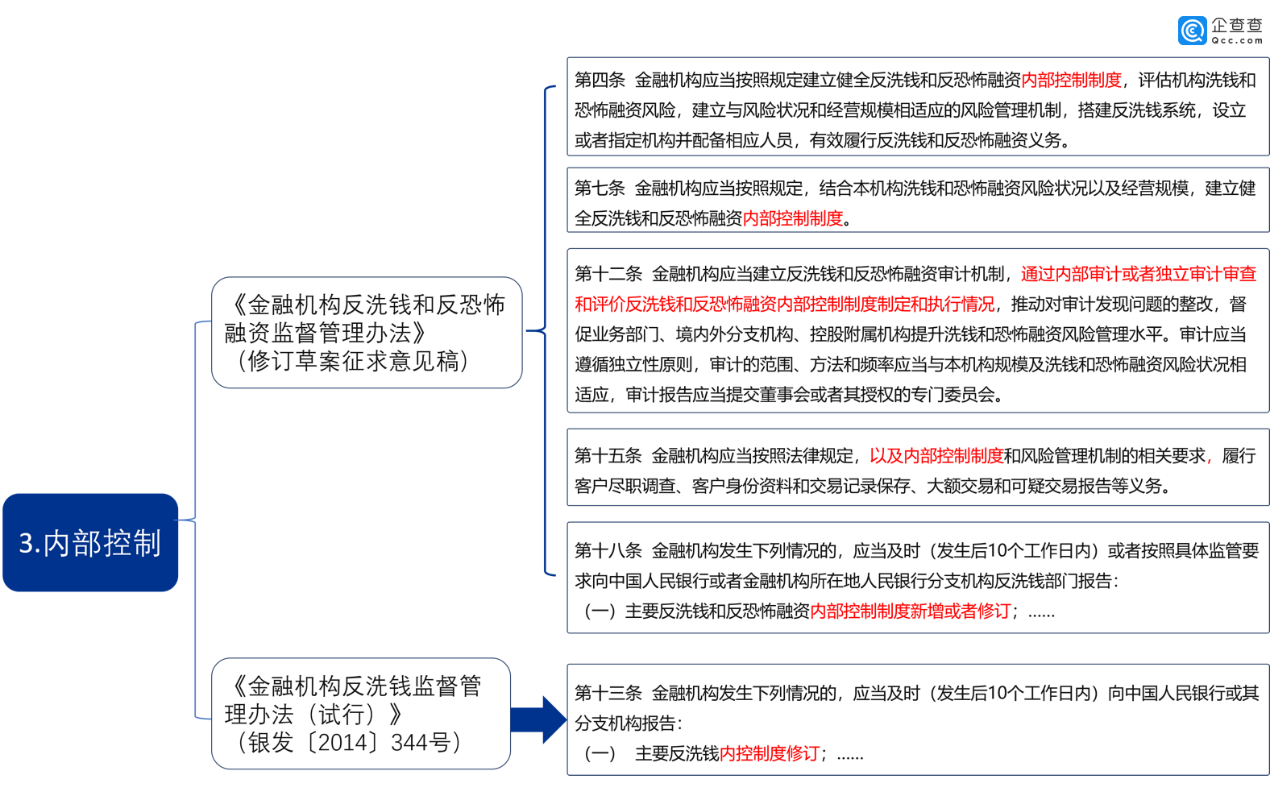

关键词3-“内部控制”:

变化点:此次征求意见稿中以较大篇幅阐述了金融机构内部控制制度建设的要求,与央行在征求意见稿说明中的表述相吻合。基于“反洗钱国际评估后续整改的需要。2019年金融行动特别工作组(FATF)对我国的第四轮评估报告指出我国反洗钱工作存在不足。根据评估整改要求,我们需要进一步完善反洗钱监管制度,明确金融机构反洗钱内部控制和风险管理要求”。【1】

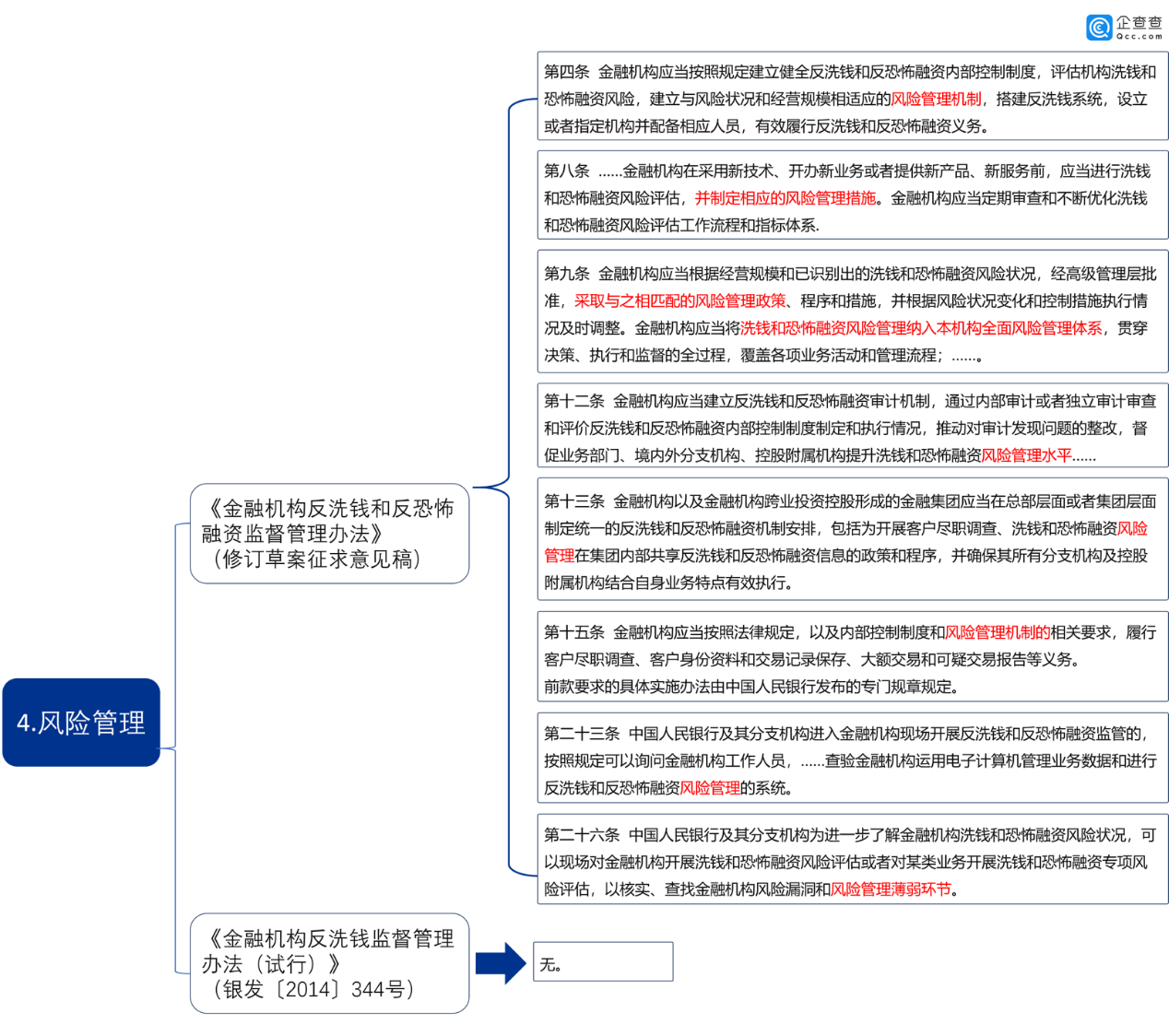

关键词4-“风险管理”:

变化点:同上,金融机构“风险管理机制的建设”要求在此次《修订草案》中重点予以体现。

以“金融机构采用新技术、开办新业务或者提供新产品、新服务”场景为例,对比《法人金融机构洗钱和恐怖融资风险管理指引(试行)》(银反洗发〔2018〕19号),19号指引中,法人金融机构“不定期进行洗钱风险评估包括…拓展新的销售或展业渠道、开发新产品或对现有产品使用新技术、拓展新的业务领域、设立新的境外机构、开展重大收购和投资等情况下对全系统或特定领域开展评估”。

而此次《征求意见稿》不仅延续了19号指引中的风险评估要求,并做了拓展与延伸,明确要求制定相应的“风险管理措施”。

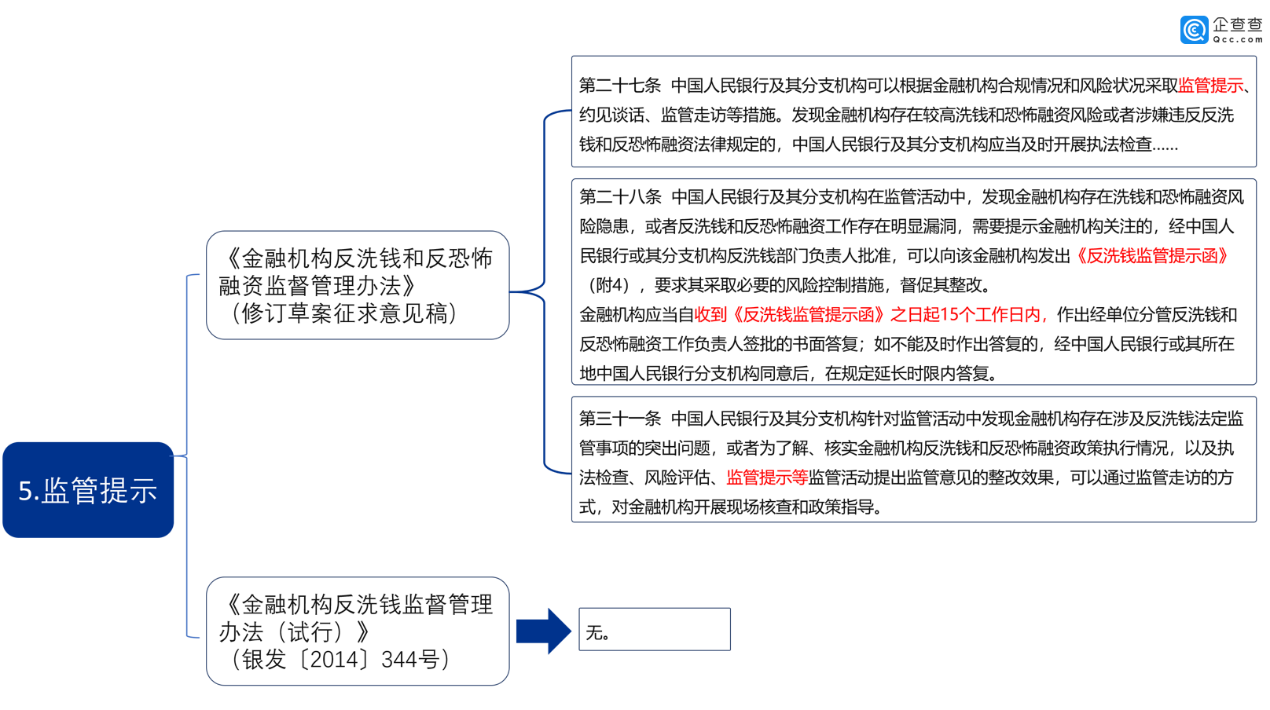

关键词5-“监管提示”:

变化点:在监管手段方面,增加《监管提示函》,监管提示函体现了“柔性监管”的监管思路,同时“15个工作日内”做出书面答复的时间期限,也进一步对原344号文中“《反洗钱监管通知书》之日起5个工作日内予以答复”的时限做了延长。

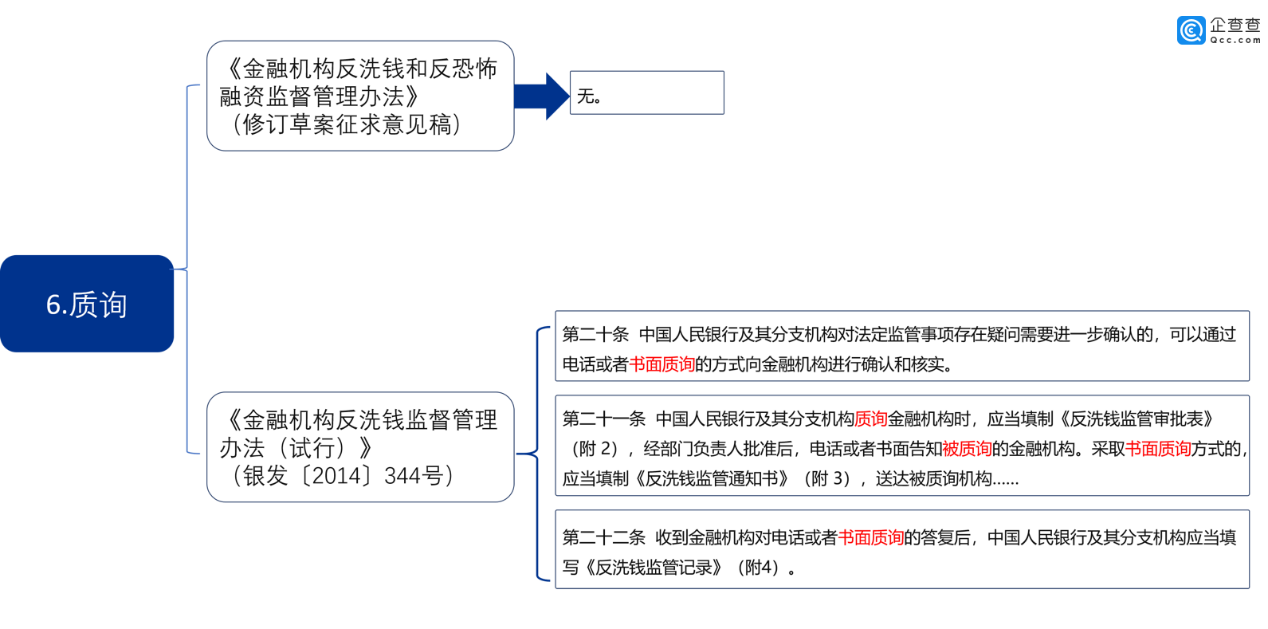

关键词6-“质询”:

变化点:明确提出“《修订草案》规范了各类反洗钱监管措施的运用条件,同时规范结果反馈和法律文书制作要求。在监管手段方面,增加《监管提示函》,删除质询(含电话和书面)”【1】。

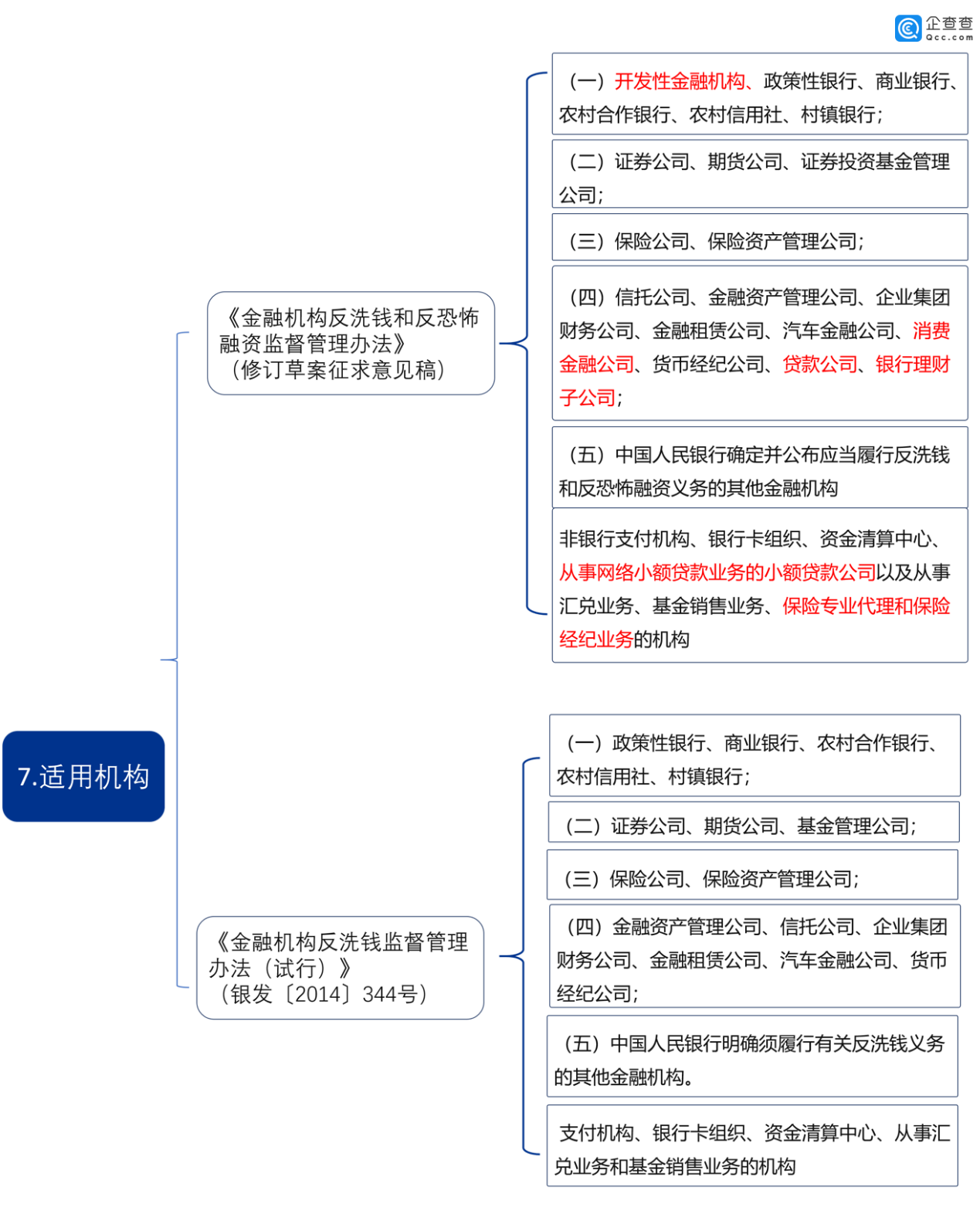

关键词7-“适用机构”:

变化点:本次《征求意见稿》新增适用机构见下图中红字标注部分。

关键词8-“年度考核”:

变化点:对金融机构反洗钱工作的年度考核评级,原先主要体现在两份文件当中。

一是《金融机构反洗钱监督管理办法(试行)》(银发〔2014〕344号),二是关于落实《金融机构反洗钱监督管理办法(试行)》有关事项的通知(银办发〔2014〕263号),随着此次修订,原263号文中“对金融机构实行至少A,B,C三级考核评级”是否一并取消,视各地监管要求不同,可能会有一定的差异。

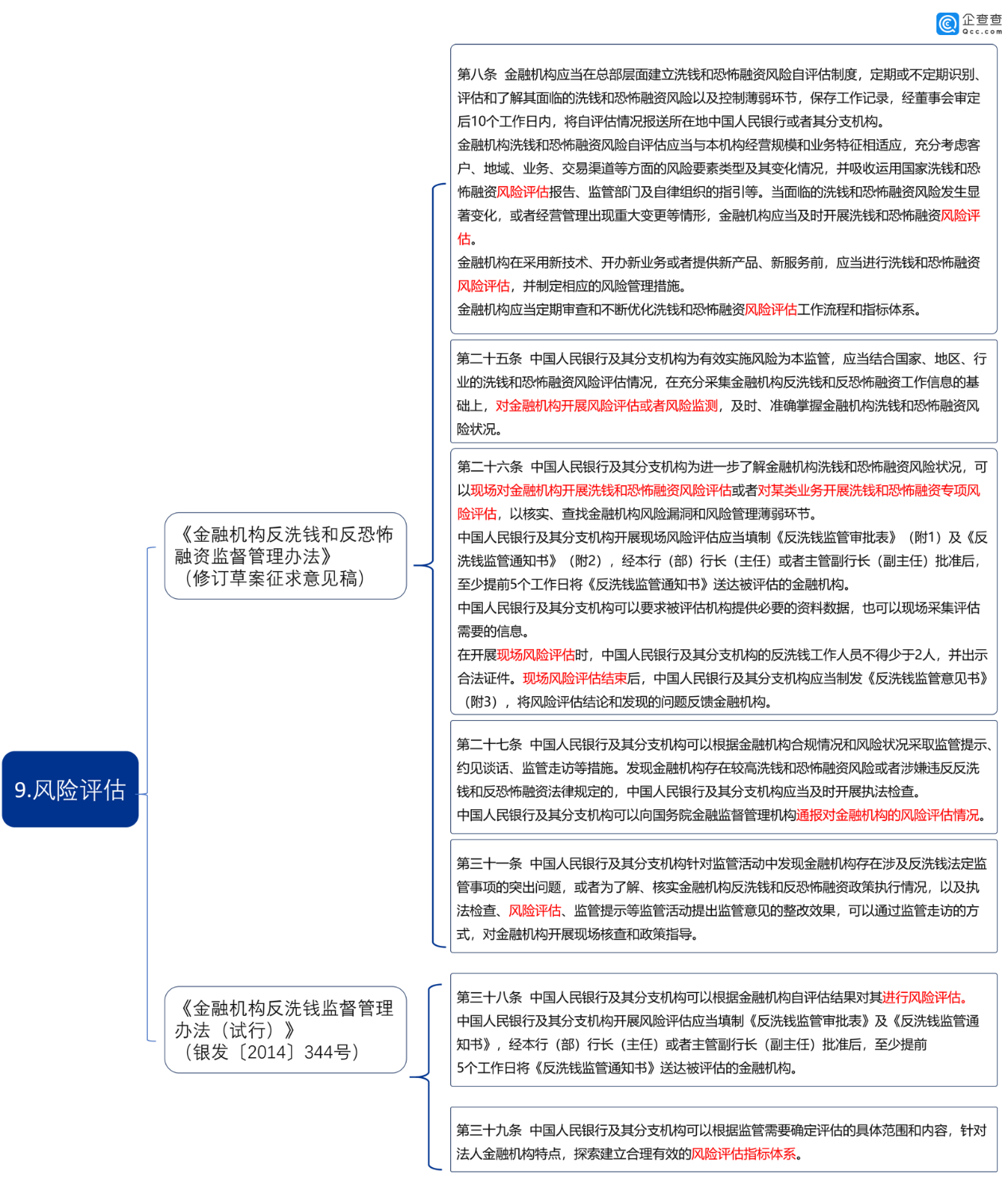

关键词9-“风险评估”:

变化点1:在风险评估与执法检查“双支柱” 监管架构下【2】,金融机构的洗钱风险评估工作被提升到了一个新的高度,金融机构通过洗钱风险评估的执行与落实,藉此深化对洗钱风险的认识。

变化点2:“现场检查”的表述已调整为“现场风险评估”。

原344号文第四章<现场检查>,对法人金融机构的现场检查强调了“侧重于反洗钱制度建设、组织架构与岗位设置、系统设计与开发、反洗钱机制有效性,注重发现和解决风险较高的制度性、系统性、执行性问题”,“对非法人金融机构现场检查应当侧重于反洗钱制度落实与执行情况、反洗钱措施的有效性、可疑交易报告质量、配合人民银行反洗钱工作情况等”。

变化点3:征求意见稿中,细化了“现场核查和政策指导”的前提条件。明确了三种业务场景:(1)针对监管活动中发现金融机构存在涉及反洗钱法定监管事项的突出问题;(2)或者为了解、核实金融机构反洗钱和反恐怖融资政策执行情况;(3)以及执法检查、风险评估、监管提示等监管活动提出监管意见的整改效果。“中国人民银行及其分支机构可以通过监管走访的方式,对金融机构开展现场核查和政策指导”。

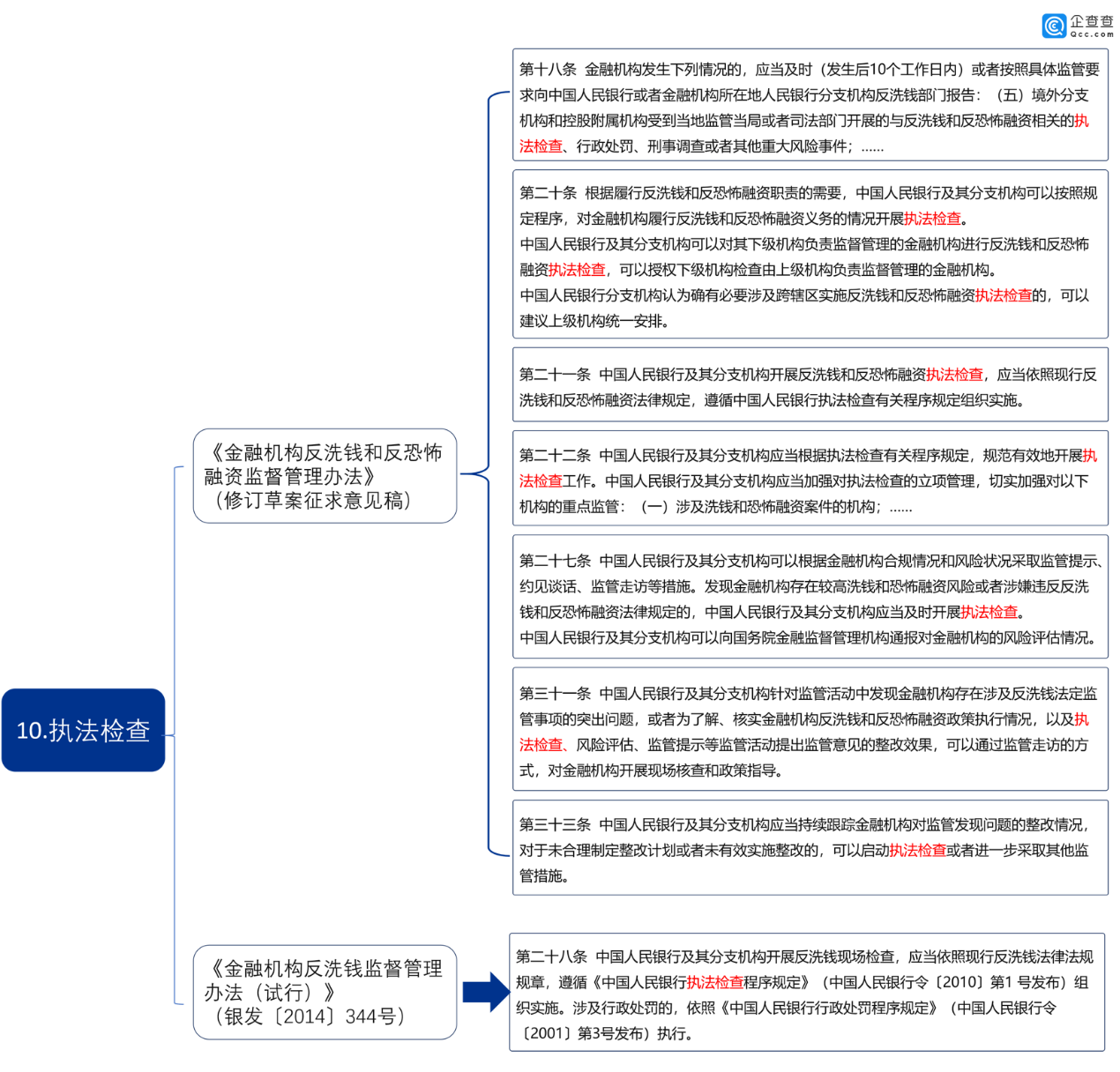

关键词10-“执法检查”:

变化点:本次《征求意见稿》中,涉及“执法检查”的篇幅有所增加,进一步完善了反洗钱监管措施和手段。例如针对重点监管机构的定义做了具体描述。原344号文中“工作情况不明的机构、反洗钱工作有效性偏低的机构”,调整为“通过日常监管、受理举报投诉等方式,发现违法违规线索的机构”。

《2019中国反洗钱报告》中明确阐述了,“反洗钱执法检查不断深入,反洗钱处罚力度进一步加强。2019年,人民银行全系统共对1744家义务机构开展反洗钱执法检查,针对违反反洗钱规定的行为依法予以处罚,罚款金额合计2.15亿元,同比增长13.7%,基本实现双罚”。“组织对9家前期已实施反洗钱执法检查的大型法人义务机构开展回头看监管走访,有针对性地检验整改工作成效,并主动参与后续整改方案的制订,强化执法检查工作效果,保持监管的连续性和严肃性”。

注释

【1】 关于《金融机构反洗钱和反恐怖融资监督管理办法(修订草案征求意见稿)》的说明

【2】 中国人民银行《2019中国反洗钱报告 China Anti-Money Laundering Report》

企账户是企查查从对公账户生命周期管理的视角,为商业银行量身打造的集主体要素核验、特征项目识别、客户尽职调查、风险等级评定等功能于一体化的账户全生命周期管理平台,借助风险识别和规则配置,可以在客户准入环节,深度识别客户可能存在的潜在风险因素,并作为差异化的客户准入策略的参考。

支持对存量客户的注册、经营活动状态以及主体身份信息变化予以持续性跟踪,通过对单一企业进行多维度的年检信息查询,以生成快照的形式留存单一企业年检记录。同时支持批量对企业进行一次性导入,实时反馈批量企业的年检结果。有效落实企业客户的持续身份识别与重新身份识别机制,强化账户合规管理内外部协同风控建设。

如需进一步了解企账户,请点击:https://pro.qcc.com/welcome