近期监管机构出具的行政处罚公开信息显示,未对高风险客户开展定期审核成为金融机构反洗钱处罚的重点之一。政策方面,与高风险客户管理相关的主要问题包含:

1. 高风险客户决定性因素未明确具体标准、评定执行尺度不一、个人主观判断倾向明显。

2. 高风险客户强化尽职调查措施等照搬监管法规要求,未能对操作流程进行细化。

3. 高风险业务禁止高风险客户准入,仍然维持业务关系。

4. 系统评分逻辑错误导致高风险客户极少,与实际情况不符。

5. 风险因素认识不全导致客户实际风险评级结果未被准确评定。

6. 业务部门将洗钱高风险客户作为重点客户进行拓展。

7. 无合理理由调降高风险客户等级…

上述问题可以看出,高风险客户难识别、风险因素难把控、落实执行难到位是全流程业务管理的主要障碍,也成为制约高风险客户管控的“最后一公里”瓶颈。

原因分析

反思问题产生的原因,高风险客户管理的难点在于,这部分客群的决策价值较低,因而容易被忽视。在金融机构的业务开展过程中,业务贡献度更容易被观测,譬如存款余额、贷款规模等贡献度指标。

相对来看,“风险”并不容易被量化并识别,导致业务管理决策时,该标准处于次优位置,从而出现高风险客户难以得到有效和及时管理。决策优先级矩阵如下图:

举例来说,在面对相同的账户后续管控时,高贡献度的客户更容易被快速决策并采取后续措施,但相同风险程度、贡献度却较低的客户可能被忽视或暂缓决策。

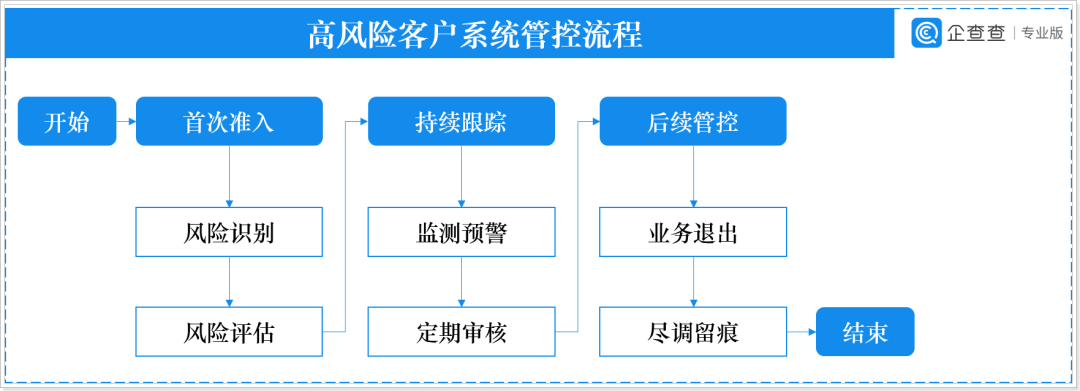

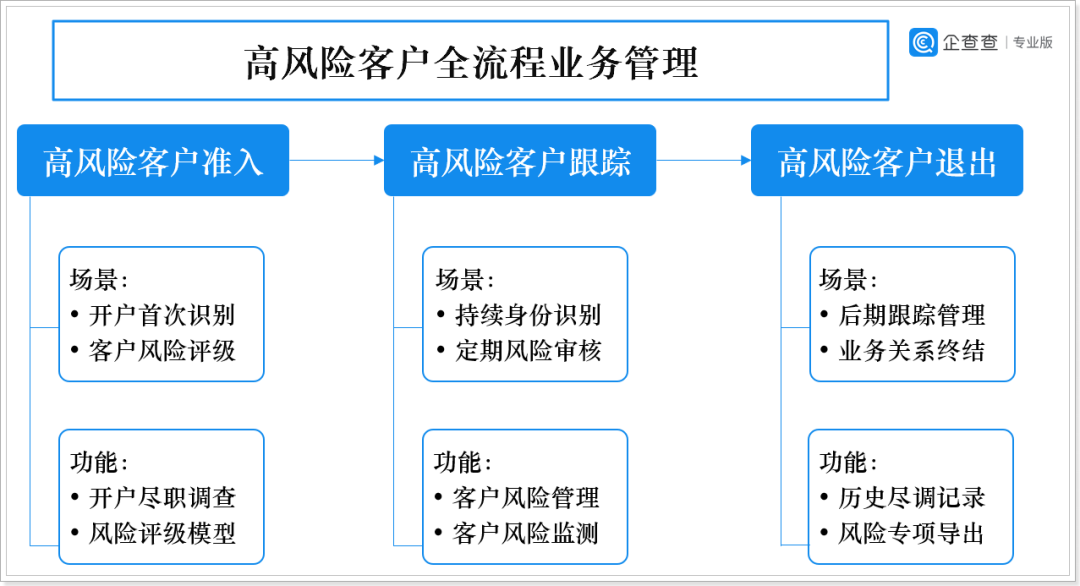

怎样改进并实施高风险客户的管理?我们按照业务的逻辑先后顺序,分解为以下三个步骤:

第一步,准入。让“风险”更容易被量化并让用户加以识别,是高风险客户管理的首要条件。

第二步,跟踪。让动态的风险信息及时被用户获取,用于驱动业务决策的具体执行和落实。

第三步,退出。系统性留存高风险客户的管理痕迹,实现高风险客户的闭环管理。

专业版尽职调查版块,针对高风险客户的对应业务场景分别部署了以下功能。从事前准入到事中监测到事后管控,全面覆盖高风险客户全流程业务管理。

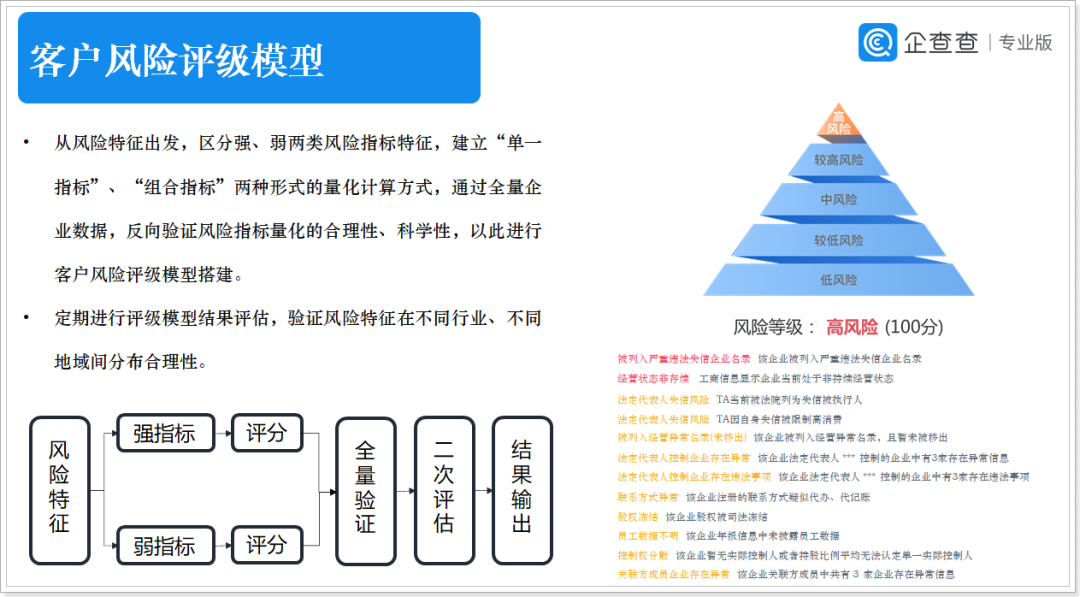

依托企查查长期积累数据优势与行业专家经验,以企业银行账户开立为典型应用场景,建立多层次综合评价体系,覆盖法律风险、经营风险、人员风险、关联风险和国别(地区)风险五大版块近百项风险信号,以更全面、更多元的视角科学评估企业风险等级。

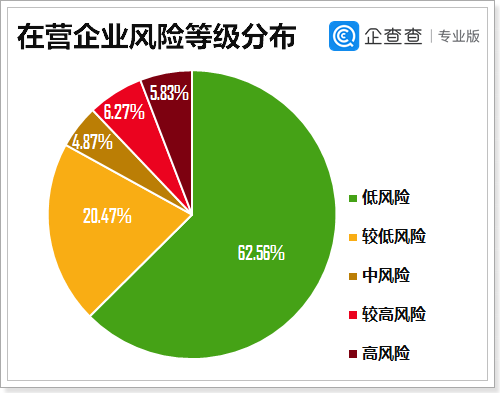

统计结果显示,目前全量在营的4620余万企业中,中/高风险对比低风险企业数量接近二八比例。其中,中风险、较高和高风险共计16.97%,较低风险和低风险共计83.03%。

高风险客户的持续管理,针对五大风险版块的近百项风险信号,借助系统部署每日在线监测,及时预警高风险客户的增量变化,便于用户及时发现新增的高风险客户,并主动采取后续的跟踪管理措施。

根据相关监管政策规定,高风险客户退出业务关系,需经过机构内部审批流程。因此,对于该类客户的跟踪留痕尤为重要。通过菜单“尽调记录→历史记录”,可查看并录入业务人员持续尽调的跟踪管理痕迹。同时,尽调记录可针对高风险客户进行专项删选和导出,为痕迹管理妥善留痕。

从准入、到跟踪、到退出,借助系统部署全流程监控及高亮数字预警,让用户更易识别主要风险因素,综合评估风险因素的多重叠加影响,合理判断企业客户风险等级,快速落实后续管控,突破“最后一公里”瓶颈,实现业务流程的闭环管理。