原 创 声 明 | 本人仅代表个人观点,文字和图片均为原创。欢迎个人转发,谢绝媒体、公众号或网站未经授权转载。

作者 | 王静, 企查查科技有限公司高级业务顾问; 汪灵罡, 方达律师事务所资深律师 上海国际经济贸易仲裁委员会仲裁员

实务当中,由于客户与客户、不同的业务模式之间存在差异性,较难用一套100%满足场景需求的标准,来对此项工作进行界定。也正由于客户尽职调查本身在概念的内涵和外延上,存在一定的可解释空间,也给实务中的工作带来了较大的困难和挑战。例如跨机构业务合作场景中的“客户”归属界定问题、“尽职”如何衡量和评估问题、“调查”结果是否足够有效等等。

本文将延续上一篇中对于“客户”、“尽职”和“调查”三者的分析,从法律和业务不同的视角,分别对客户尽职调查的基本元素和有效性予以进一步的论证,希望给到一线实践层面更多的启发和帮助。

一、客户

反洗钱义务主体进行客户身份识别始于“建立业务关系”,而不是“开立账户”。在金融机构的日常交易中,存在大量的不开账户、但是金融机构依然为客户提供金融服务的情形,比如《国家外汇管理局关于通过外汇账户办理外汇业务有关问题的通知》(汇发[2008]60号),就明确允许“对于有零星外汇收支的客户,银行可以不为其开立外汇账户,但应通过银行以自身名义开立的'银行零星代客结售汇账户'为其办理外汇收支业务。”

那么什么是“客户”,或者应当如何界定“客户”?在《反洗钱法》和中国人民银行制定的各项反洗钱规章中,并没有定义说明什么是“客户”这一概念。但是通过对不同监管机构监管规则的梳理和分析,我们可以从如下五个方面来确定“客户”的内涵和外延。

下文中描述的“反洗钱义务主体”,指的是按照法律法规的相关规定、应当履行反洗钱义务的机构。

1.1 “客户”可以是从反洗钱义务主体借入资金的对象

对于不同类型的反洗钱义务主体而言,其收入和利润的来源不径相同。除了自营业务(如证券公司以自有资金在银行间市场进行债券交易、商业银行在CFETS市场或OTC市场从事金融衍生品、保险公司通过保险资管公司设立专向产品投资股票等),还有很重要的一部分是来源于向“客户”借出资金所赚取的利润,在银行的语境中就是“信贷业务”。至于反洗钱义务主体借出的是什么“资金”,则要看不同义务主体的具体营业范围和持有的具体业务许可项目,比如银行贷款、信托贷款、证券公司销售融资融券产品等。

有两点值得指出的是:这里的“客户”不仅包括了个人、公司、合伙等实体,也包括金融机构同业。因而,一个金融机构在向其同业借出资金(无论是同业拆借、同业借款、债券回购、票据买入返售、应收账款转让等或其他形式的资金融通),应进行同业机构之间的“客户尽职调查”。

1.2 “客户”可以是从反洗钱义务主体获得信用支持的对象

反洗钱义务主体提供的“信用支持“,其实与提供“资金支持”在本质上没有差别,因为义务主体在提供资金支持的时候都承担了信用风险。就金融机构的风险控制而言,提供信用支持都需要进行“授信credit facility”和计提风险敞口(risk exposure)。

最常见的反洗钱义务主体对“客户”的信用支持就是提供担保。在担保业务中,义务主体必须要对被担保人(通常为债务人)进行深入了解之后,才能评估为其供信用支持的风险。一旦被担保人不能履约,义务主体就只能代其履约,于是担保人就被动地转化为对被担保人的债权人。

信用支持的形式当然不仅限于担保,比如银行会应进口商申请向出口商开出不可撤销信用证、为出口商收到的信用证加保、无追索权保理等等。在金融衍生品交易中,“客户”仅需缴纳较低比例的保证金或担保物,就可以进行高杠杆的、名义金额较大的衍生品交易,直到交割日才会双方盈亏进行实际支付。

与借出资金一样,反洗钱义务主体为之提供信用支持的“客户”,不仅包括个人、公司、合伙等实体,也包括金融机构同业。

1.3 “客户”可以是反洗钱义务主体提供收费服务的对象

在不提供资金和信用支持的情况下,反洗钱义务主体也会向“客户”提供“服务”,并收取费用。对于大多数的反洗钱义务主体而言,“服务”是其利润收入的主要来源。毕竟,在中国法律和监管法规体系之下,反洗钱义务主体的营业范围中有“贷款”及近似“借出资金”项目的是少数,提供“服务”是大多数金融机构的主要业务领域。

从提供服务的角度上来说,“客户”在很大程度上与“金融消费者”的概念是重合的,即“金融服务的消费者”。需要指出的是,通常只有在“收费”的服务中,接受服务的“客户”应该向反洗钱义务主体支付服务费用。如果是免费的“帮助”,如提供免费雨伞、汇率查询,则双方之间并不是“服务/客户”的关系。而即使对原收费的项目予以减免不再收费,双方之间仍然是“服务/客户”的关系。

反洗钱义务主体为之“服务”的“客户”,不仅包括个人(如保险系服务)、公司(如代发工资服务)、合伙(如汇款转账服务)等实体,也包括金融机构同业(如基金代销和托管服务等)。

1.4 “客户”可以是委托反洗钱义务主体管理资产的对象

资产管理业务已经蔚然大观,公募基金、私募基金、券商资管、期货资管、银行理财、银行理财子公司、信托产品、QDII代客境外理财等等。在这些资管业务中,一方面投资者和资管机构之间是信托法律关系中的委托人,另一方面从反洗钱角度来看,也是“客户”。毫无疑问,担任资管产品管理人的反洗钱义务主体,应该给这些资管产品的个人、公司或金融机构“客户”进行“尽职调查”。

1.5 投资者和外包商不是反洗钱义务主体的“客户”

投资者是为反洗钱义务主体提供资金或信用支持的主体,其从反洗钱义务主体收取投资回报或服务费用,并不能被定义为反洗钱义务主体的“客户”。尤其是通过资本市场投资者(如买入反洗钱义务主体发行的股票或债券),反洗钱义务主体在事前对投资者一无所知,当然也就不可能进行“客户尽职调查”。

外包商是为反洗钱义务主体提供服务并收取服务费用的一方,也不是“客户”。当然,反洗钱义务主体往往也会对投资者和外包商制定准入的标准,限制那些不符合其预先设立条件(如招投标条件)的主体成为其投资者或外包商,但这属于设立对合作对手方的准入门槛,而不是对“客户”的“尽职调查”。

二、尽职

2.1 关于背景调查的“有效性”问题

实务层面,在某个特定的客户项下,或者某项具体的业务场景中,该如何把控“尽职”的边界,仍存在相当程度的不确定性。这一不确定性来源于,不论是客户身份识别,抑或交易背景调查,可能存在的多重人物身份、多重交易背景“叠加”,导致了难以形成最终客户尽职调查实际“有效”的判定。

而之所以会产生这种“背景叠加”现象,源于洗钱行为本就是一个复杂的网络体系,从洗钱的三个基本节点出发,“处置-离析-融合”环节中涉及的人、事所对应的背景是存在多样性的。

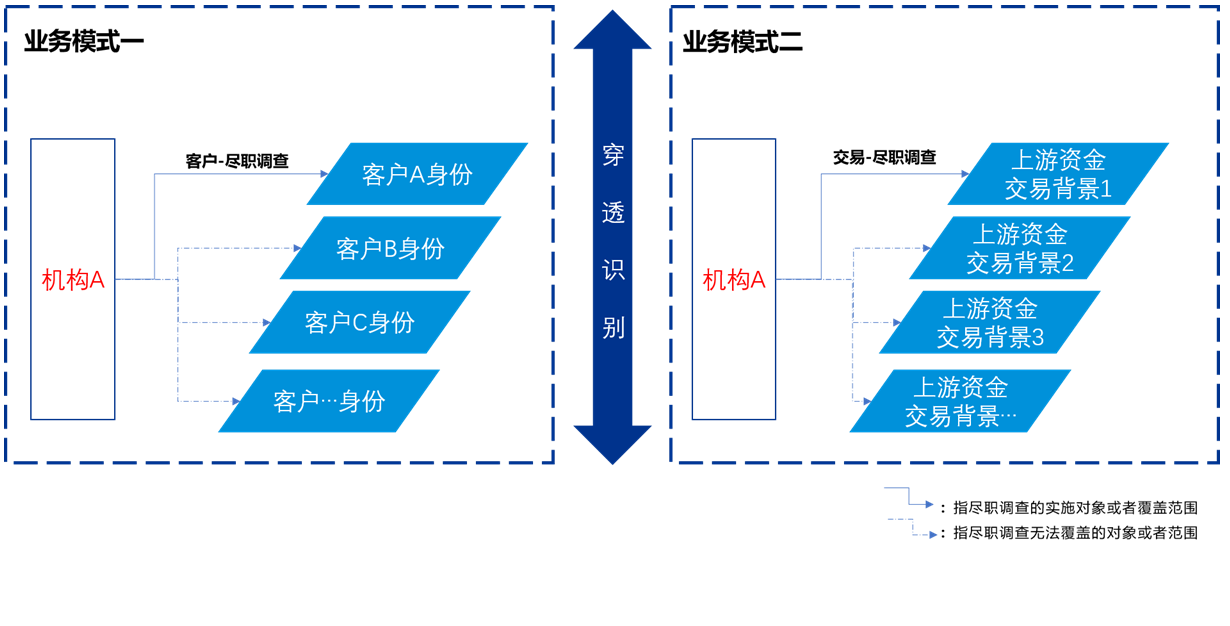

“尽职”与否的衡量,不仅涉及到对客户身份、交易背景调查的“标准”如何判定为“正常”或“合理”的问题,还涉及到多个维度的“背景”叠加在一起时,如何进行“穿透”的问题。我们通常所定义的“标准”,往往只是针对单一客户或者单一交易的背景信息。当“客户”或者“交易”本身叠加了多重背景时,从尽职调查的最终有效性来说,往往较难形成有效突破。

例如,疑似电信诈骗的账户资金交易往来,往往其账户的“所有人”和“使用人”是两个不同的主体,开户时只对账户“所有人”身份进行了验证,在业务关系的整体持续过程中,很难对实际的账户“使用人”进行追踪和身份的验证。“实名不实人”现象属客观存在。

再例如,企业账户在后期交易过程中发现,实际交易背景与初始开立账户时提供的资金用途、经营范围等,存在一定程度的“偏离”。或者同样一笔资金,在当前机构的开户主体下,其性质是一笔单纯的货款或者劳务费,但如果顺着资金的来源往上追溯,可能其源头上并不是一笔“合法”的资金,而这就涉及到一笔资金其实存在多重“背景”的问题。

在整体的交易网络中,单一的个人或企业往往只是这个网络中的其中一个节点,从单个节点往上、或往下穿透,识别的只是较短链路上的业务“背景”。如果继续追溯上、下游,往往由于存在信息壁垒,导致无法穿透识别。

2.2 “有效性”问题的来源

关于客户尽职调查最终“有效性”问题的来源,我们从“时间因素”和“可验证程度”两个方面展开分析。

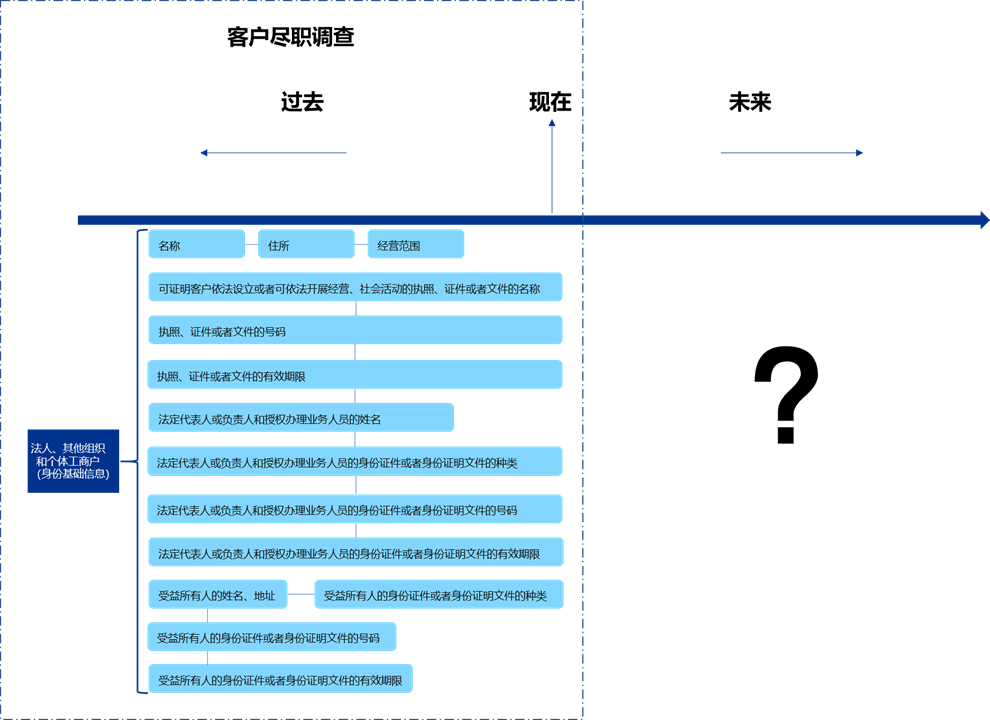

2.2.1 时间因素

以个人客户的身份证件为例,其支持通过公安联网核查系统予以验证,这种验证仅作为基础的底层信息的验证,实际上验证的是这名个人曾经在公安系统当中有过备案登记、影像采集等动作,而这一信息从时间属性上来看,标记的是“过去时”,并不足以证明当下这名个人不存在其他方面可能的风险特征。

手机号码的实名制验证也是一样,“实名制”是对“过去”记载的信息的证明。而“当下”,这个手机号码的“实名拥有人”和“实际使用人”可能非同一人。

目前的业务实践中,也有部分机构采用了类似于社保卡、他行交易流水证明等,用于个人开户时的辅助身份证明材料,这是一种类似于用“现在时”的信息验证客户身份的方式,对于“过去时”的身份信息采集是一种补全的措施。

再以企业客户为例,基础身份信息的识别,往往只是“过去”的信息在“当下”的投射,对企业账户未来的资金性质、真实用途、对手方、经营计划等,并不能够完全在“当下”的客户尽职调查中予以掌握,尤其是非授信客户。

2.2.2 可验证程度

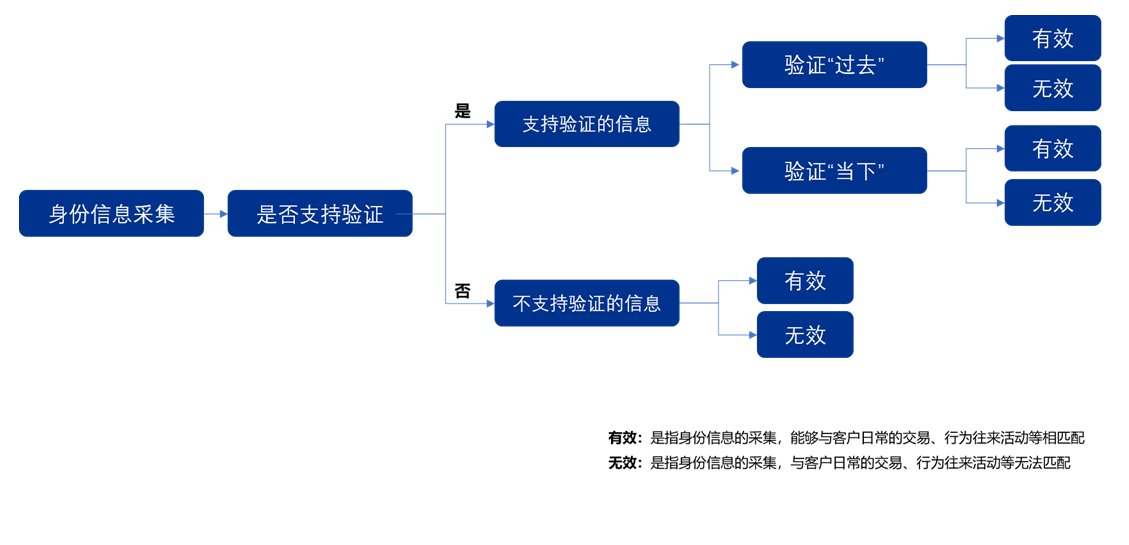

客户尽职调查,除了采集信息的“时间”因素影响以外,还需要考虑,采集到的信息是否支持“验证”。

因为理论上只有支持验证的要素,才能构成对背景调查的充分必要证明,足以形成对是否“尽职”的最终定性。而无法在初始阶段经过“验证”的信息,随着时间的推移和客户风险状况的不断变化,也给客户尽职调查的最终有效性产生了较大的影响。

实践中,个人客户的管理相对企业客户来说,尽调的实施难度也较大,因为支持“可验证”的渠道少,除了身份证、手机号码、社保记录、他行交易流水等具备一定的“可验证性”以外,类似于个人的单位、职业、收入、住所地等,无法在当下、尤其开立账户的短时间内验证其“真实性”,也更谈不上支撑其“有效性”。因此,实际上个人客户身份背景的调查仍存在一定的盲区。

三、调查

3.1 调查结论评估

理论上如果要实现多重身份或者多重交易背景的穿透识别,需要对每一层级进行识别和验证。然而实务中,并不具备相应的资源和条件,我们可以把控的主要基于以下两点:

(1)过去动作的留痕。对当下面临的和已经既成事实的风险,在过往进行客户身份、交易背景等调查时,是否相对完整并正确地采集了信息。

(2)当下采取的控制。对未来可能存在风险隐患的高风险客户,是否在当前的日常业务持续过程中,有倾向性、有策略地采取了“保持关注”或者“中止(终止)业务关系”的措施。

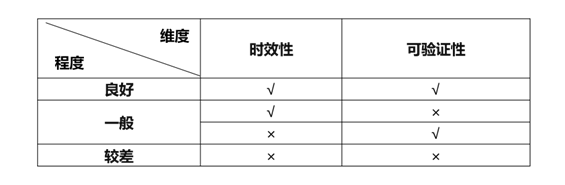

同时,不论是线下的实地调查探访,还是线上的材料信息搜集,我们需要对收集来的信息从“时效性”和“可验证性”两个基本维度出发,综合对调查结论予以评估。评估框架大致如下表所示:

3.2 “首次”尽调和“持续”尽调问题

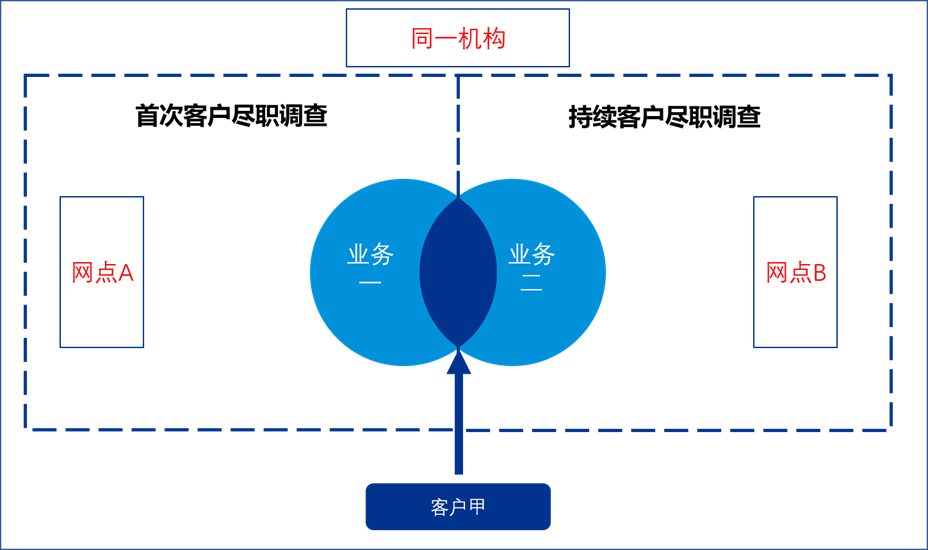

关于客户尽职调查的“首次”执行和“持续”进行,存在一种业务场景,客户在初始与金融机构建立业务关系时,落地归属于A机构。但在后续的业务过程中,由于产品、业务模式、或者客户所处地理位置等因素,新业务发生在B机构,这时需要基于产品收益或者业务的管理归属出发,落实客户的持续尽职调查。即,持续尽调落地在B机构,首次尽调在A机构。

四、结语

本文所探讨的客户尽职调查,始终围绕的是反洗钱义务项下,与之相关的工作内容而展开,也是基于“真实性”、“有效性”这两个基本原则出发。

真实性,更多侧重的是当前时间点收集到的信息以及材料等的真伪。而有效性,考量的更多是“周期”这一段时间内的、信息采集准确和完善程度。这里的“周期”,需要伴随客户的业务关系周期、账户生命周期等保持同步,也是需要强化“持续尽职调查”的原因所在。

客户尽职调查工作的真实性和有效性,不论其深度或者广度覆盖了何种类型的信息,需要禁得起时间的验证。

————————

专业版 · 尽职调查

企查查专业版中“尽职调查”版块,基于对全量企业数据的风险特征扫描,从实际业务场景出发,通过部署“事前-事中-事后”全流程监控的策略,提取关键指标维度,形成了以识别、评估、监测、预警、跟踪、留痕、云图展示七大功能为主线的一体化产品体系,落实金融机构全方位、多层次客户尽职调查的“持续性”和“有效性”管理要求,提升机构防范应对各类风险挑战的能力,以深入场景的一站式解决方案促进业务的数字化转型。